来源:财经锐眼

在A股市场,重庆啤酒(99.000,3.00,3.13%)是一个有故事的公司。

1997年成功上市后,手握巨额资金的重庆啤酒进军乙肝疫苗研究行业。相比缺乏想象力的啤酒主业,乙肝疫苗研究无疑是更具炒作性的题材,因为我国约有10%的人携带乙肝病毒,慢性肝炎患者也超过3000万,一旦在乙肝多肽疫苗研究上获得突破,无疑将为重庆啤酒找到新的金矿。

从那之后,资产市场没有人再把重庆啤酒看成食品饮料企业,而是当作“创新药”的代表进行一轮又一轮的炒作,最高涨幅超过30倍——哪怕它的疫苗一次又一次爽约。

2011年12月8日,重庆啤酒乙肝项目终于迎来大结局,根据揭盲结果,其主要疗效指标远远不及预期,疫苗的故事终于讲不下去了。随后公司股价连续9个跌停,跌停打开之后股价依旧跌跌不休,最高跌幅近90%,一位悲痛欲绝的股东在股吧留下了“关灯吃面”的典故。

经此打击,重庆啤酒决定彻底放弃乙肝疫苗项目,没有了“性感”的炒作话题,公司股价陷入漫漫熊途。2013年,已经是重庆啤酒第一大股东的嘉士伯,收购了重庆啤酒集团资产管理公司百分之百股权,自此嘉士伯持股比例达到60%,彻底将重庆啤酒据为己有。

一、嘉士伯下了一盘大棋

由于嘉士伯已在国内啤酒市场还有其它品牌,市场上关于重庆啤酒潜在的同业竞争问题有非常大的争议。嘉士伯向重庆啤酒作出了一项同业竞争有关承诺:在本次要约收购完成后的4-7年的时间内,将其与重庆啤酒存在潜在竞争的国内的啤酒资产和业务注入重庆啤酒。资本都是逐利的,谁会做亏本的生意呢?于是嘉士伯疑似下了一盘大棋。

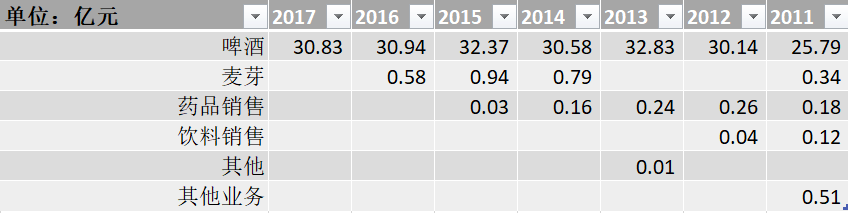

棋一:聚焦啤酒主业 推行高端化战略

嘉士伯入主重庆啤酒之后,大刀阔斧地改革、甩掉历史包袱,首先是放弃全国扩张的策略,主动放弃了一些业绩不佳的区域市场;然后砍掉所有其他类业务和饮料业务,期间甚至为快速甩卖不良资产,以10元钱的超低价甩卖业务不佳的子公司,到2017年正式砍掉所有其它业务,聚焦啤酒主业。

(数据来源:锐眼哥根据财报整理)

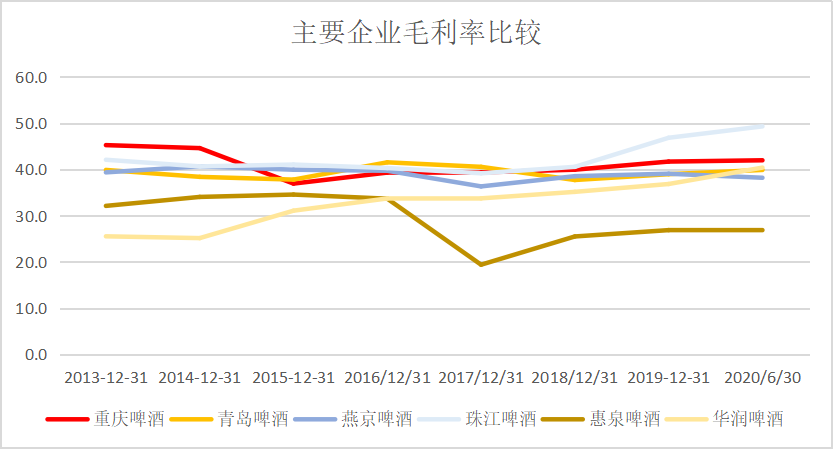

除此之外,嘉士伯借助自己在啤酒行业悠久的历史,持续推进重庆啤酒走高端化路线。自嘉士伯入主之后,重啤的平均销售单价一路走高,主要产品价格由4元逐步上升到6-8元的水平——从绝对值上看似乎并不多,但从幅度上看相当于涨价50%-100%——大大提升了重庆啤酒的利润空间。目前在已上市的主要啤酒企业里,重庆啤酒销售毛利率的销售利率略高于青啤、燕京、华润这几大竞争对手,印证重庆啤酒高端化策略取得了一定成绩。

(数据来源:企业财报、wind)

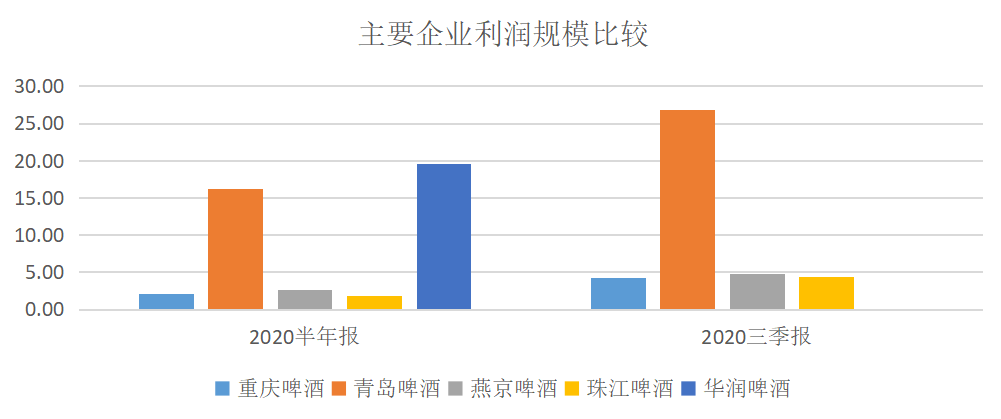

另一方面就净利润规模来看,重庆啤酒从2016年至2019年三季报一直保持较好的增长态势,虽然和华润啤酒、青岛啤酒(78.460,3.71,4.96%)还有比较大的差距,但是目前已经和燕京啤酒(6.900,-0.06,-0.86%)、珠江啤酒(9.690,0.01,0.10%)处于同一水平,属于第二梯队中进步较快的啤酒公司。

(数据来源:企业财报、wind;注:华润三季报数据未披露)

所以,从表面上看嘉士伯这一系列大刀阔斧的改革,似乎取得了不错的成效,但是我们进一步研究却发现了猫腻。

棋二:操纵财报粉饰业绩

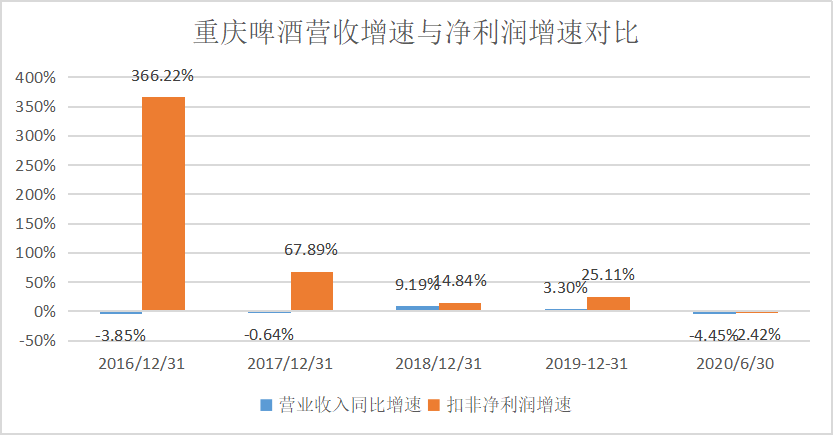

如果我们仔细查看重庆啤酒的财报,会发现这几年来重庆啤酒的净利润增速都明显高于营收增速(注:2020年受疫情冲击,两个指标双双为负):

(数据来源:企业财报、wind)

公司改走高端化路线,产品销售单价提高,是导致这种现象的一部分原因。但是,公司毛利率从2016年到2019年只小幅提升了3个百分点,而同期公司营收规模并没有明显增长的情况下,公司的净利润却能大涨527%,这其中似乎不太合理。

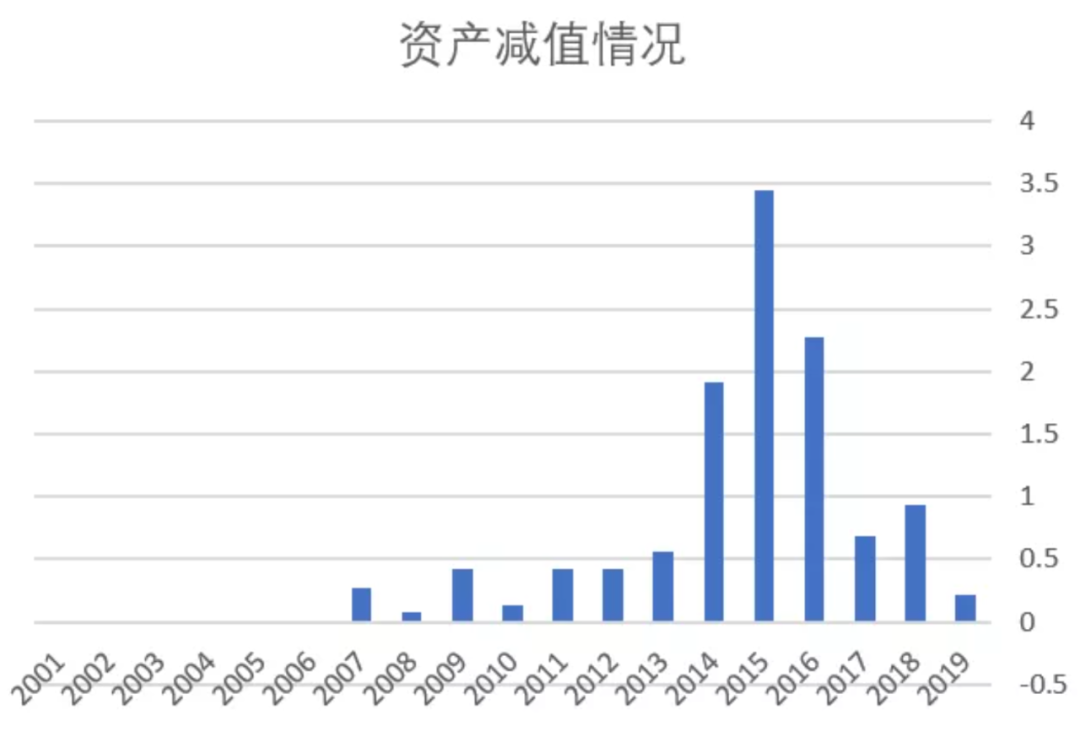

我们仔细梳理之后发现重庆啤酒在2007年-2012年期间,公司每年的资产减值损失都在5000万以下,但从2013年开始减值损失开始大幅增加,至2015年达到最高3.45亿,也因此导致了当年的业绩亏损,之后开始逐年降低资产减值规模以支撑业绩增长。

(数据来源:公司公告、wind)

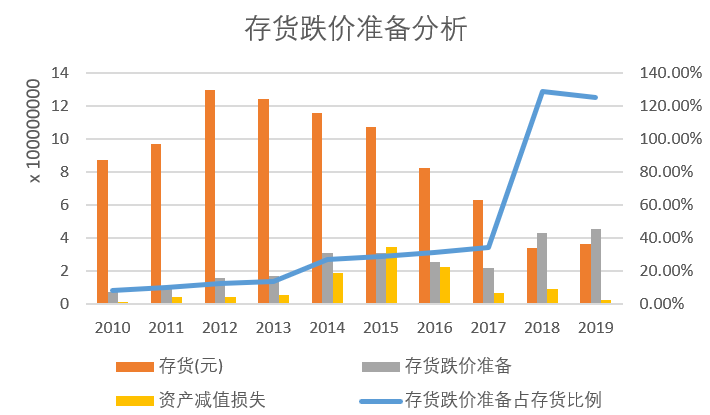

另外,自2015年之后公司的存货管理能力是有明显提升的,存货规模从2012年的12.44亿降至2019年的3.64亿。但仔细一分析,发现公司存货的下降也并不是因为产品销售规模扩大,而是公司大规模计提存货跌价准备。

(数据来源:公司公告、wind)

可以看到,2015年以前公司持续大规模计提存货跌价准备以降低库存,且计提的存货跌价准备的趋势与资产减值损失趋势趋同,2015年之后开始减少对存货跌价准备的计提,以减少资产损失对公司业绩的冲击。同时,还应注意到,公司过去10年计提存货跌价准备占当年存货余额的比重持续提升,到2018年和2019年这一比例超过100%。

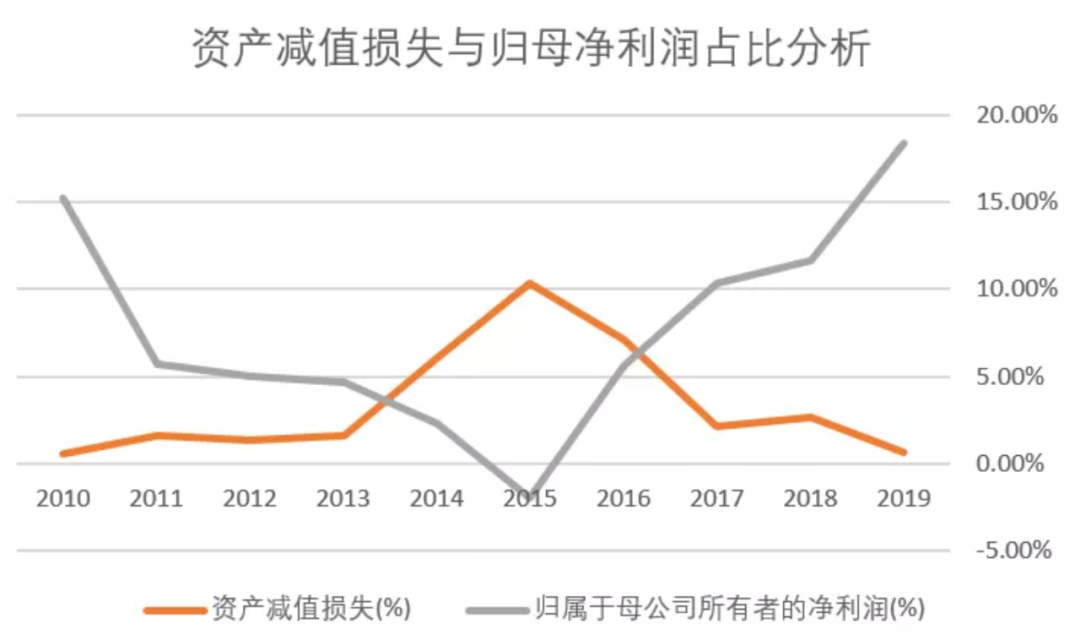

除了对存货计提跌价准备外,公司在同一时期还对无形资产、固定资产等进行了大规模的减值。也就是说,公司就是通过对存货、无形资产、固定资产等的摊销、减值等手段来操纵了利润表里面的“资产减值损失”科目从而让公司业绩出现明显好转的。

这种情况通过分析“资产减值损失”和“归母净利润”占公司当年营收的比重更能体现出来,可以看到这两指标趋势存在明显的倒挂:当资产减值损失增加的时候,公司归母净利润持续下滑;当资产减值损失减少的时候,公司归母净利润持续上升。

(数据来源:公司公告、wind)

通过以上分析,可以确定一点,重庆啤酒过去几年的业绩表现并没有想象地那么好!高增长背后有操纵的痕迹。

二、资产注入或许并没有那么美好

但是,公司控股股东、持股比例达60%的嘉士伯作为一家百年啤酒企业,为什么不好好做啤酒,而要改行操纵财报、玩儿起了财技呢?

回答这个问题之前,我们要回顾一下2013年在嘉士伯收购重庆啤酒时作出的一项同业竞争有关承诺:在要约收购完成后的4-7年的时间内,将其与重庆啤酒存在潜在竞争的国内的啤酒资产和业务注入重庆啤酒。这件事拖到去年9月12日,也接近7年之约,重庆啤酒发布公告,公司拟通过重大资产购买及共同增资重庆嘉酿啤酒有限公司的方式,解决双方间潜在的同业竞争问题。

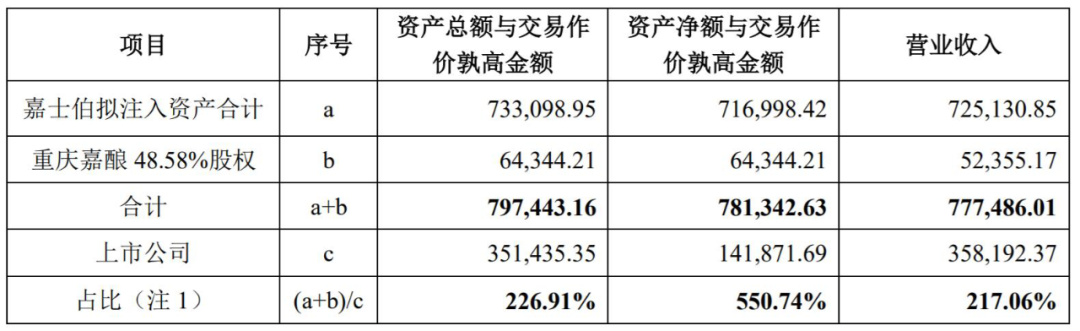

具体资产注入包括a资产包和b资产包两个部分(如下图):

(数据来源:公司公告、wind)

交易方式及金额如下:

(1)嘉士伯香港向公司转让重庆嘉酿48.58%股权,对价6.43亿元;

(2)重庆嘉酿增资,重庆啤酒以重啤拟注入业务(对价43.65亿元)认购,嘉士伯咨询以A资产包(对价53.76亿元)认购,完成后重庆啤酒持有重庆嘉酿51.42%股权;嘉士伯咨询持有48.58%股权。

(3)嘉士伯啤酒厂向重庆嘉酿转让B资产包,重庆嘉酿支付现金对价17.94亿元,预计现金将分9.15/8.79亿元两期支付。

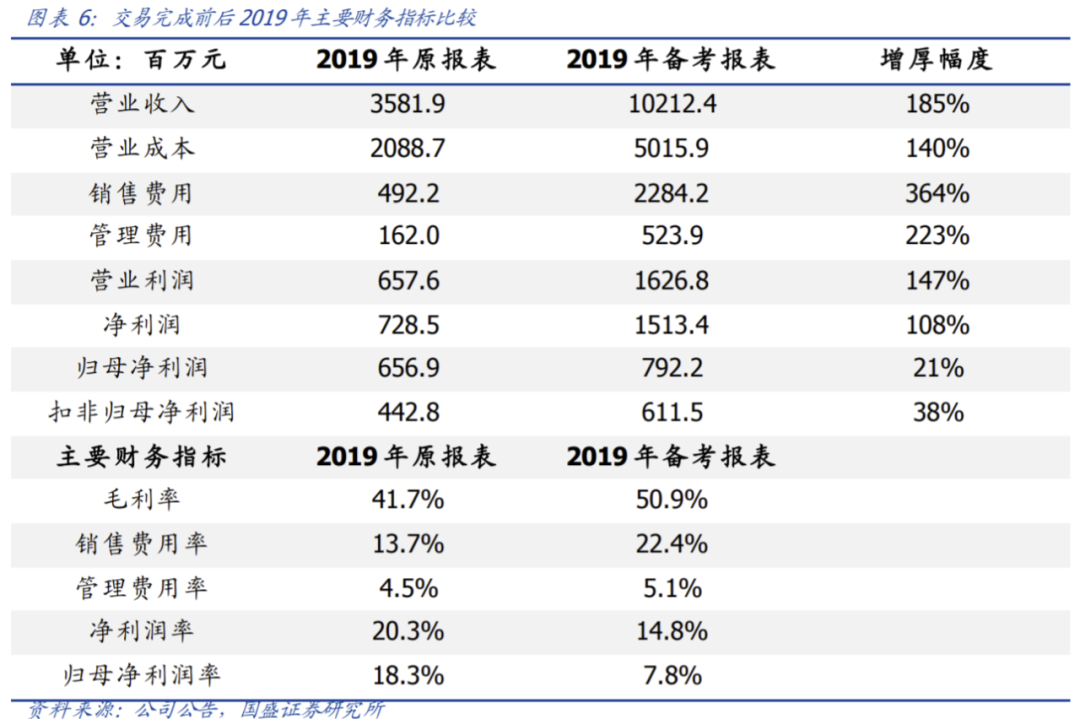

市场给予了这么交易较高的评价,但是如果我们仔细看的话,交易完成后,上市公司2019年营业收入为102.1亿元,增厚了185%;但净利润仅为15.1亿元,仅增厚108%;归母净利润为7.9亿元,仅增厚21%;扣非归母净利润为6.1亿元,仅增厚38%。

可见交易后的增厚的利润规模明显跟不上营收规模,可谓“赚了市场没赚钱”。此外,这次交易给重庆啤酒带来了较大的债务压力,据天健审计出具的备考审阅报告显示,交易完成后,重庆啤酒2020年4月30日资产负债率上升至89.88%,同期青岛啤酒的负债率约为45%,燕京啤酒则约为28%。

所以,这次交易或许并没有市场描绘的那么美好。

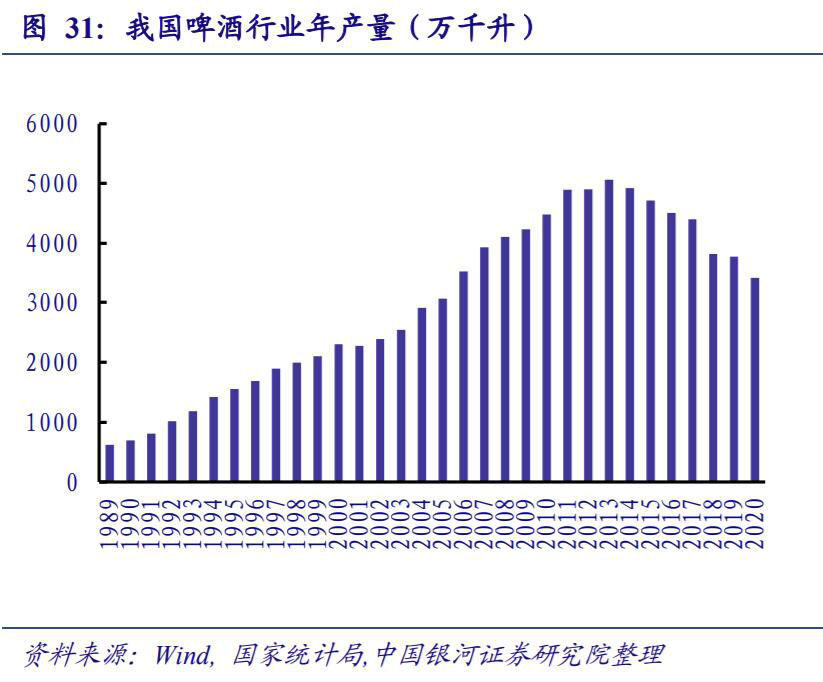

而展望未来,啤酒行业的前景也不是那么乐观。根据国家统计局的数据,啤酒行业在中国早已成为夕阳行业:2013年我国啤酒行业产量达到5062万千升的高点之后就持续下行,2020全年行业产量3411万千升,已经不到2013年的7成——而这7年恰好是嘉士伯接手重庆啤酒成为控股股东的7年。

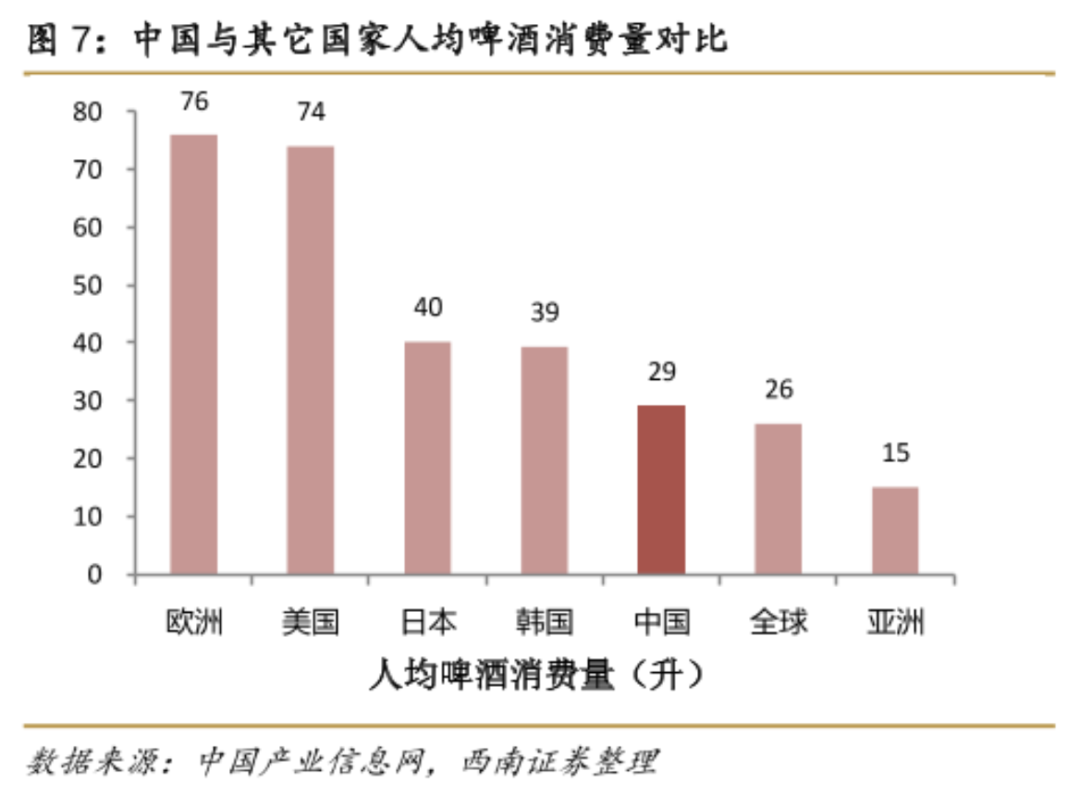

而哪怕经过连续7年下降,中国的人均啤酒消费量依然高于全球平均水平,未来提升的空间似乎并不大。

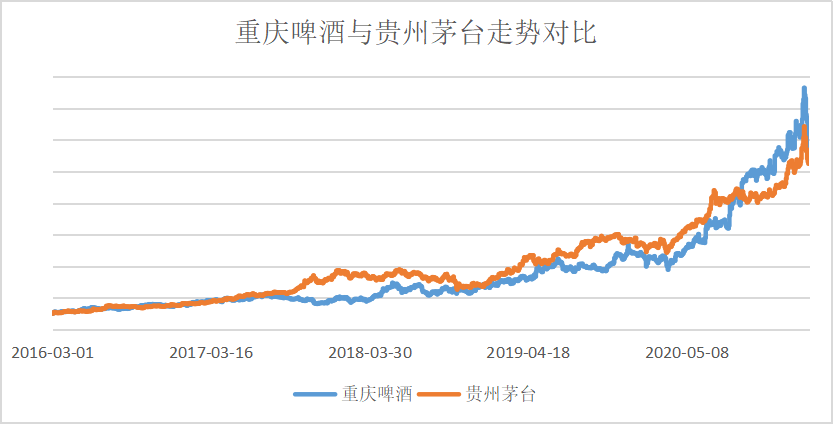

写到这里,我们有理由怀疑嘉士伯这7年来已经充分感受到啤酒行业的江河日下,所以这几年一手通过财务技巧把利润做得好看,另一手通过资产注入概念引导市场预期,两手结合做高了公司股价。最近5年重庆啤酒股价大涨超过15倍,表现甚至超过茅台。

(数据来源:wind)

当资本市场为暴涨的股价狂欢的时候,很少有人发现在以17.94亿的价格把B包资产(重庆嘉酿48.58%的股权)卖给重庆啤酒之前,嘉士伯曾贷款10亿购买B包资产,这说明它此前并不持有全部B包资产或部分B包资产。假设10亿贷款就是嘉士伯用于购买B包资产的全部价款,那么这一转手嘉士伯就可以净赚7.9亿。而重庆啤酒不仅要去贷款3.5亿购买重庆嘉酿48.58%股权,还有花17.94亿现金购买B包资产。

不得不说嘉士伯这一波操作真是“漂亮”,不仅套取了好几亿现金,还让自己持有的重庆啤酒市值翻了好多倍——这样的财技,不在股市上割韭菜而跑去做啤酒,真的有点可惜了。

三、资产重组并未根治同业竞争问题,民族品牌惨遭外资挤压

本次重组,原本是嘉士伯为了解决内部竞争的问题,但是目前来看这条道路并不好走。在重庆啤酒去年宣布重组之际,其参股子公司重庆嘉威便向重庆市一中院提交《民事起诉状》,将重庆啤酒及关联方嘉士伯等多家公司告上法庭。

事情的源由是,早在1992年重庆嘉威前身重庆金星啤酒厂与重庆啤酒前身重庆啤酒厂就签订了啤酒包销合作协议。2009年,双方再次签订了为期20年的《产品包销框架协议》),约定包销期间仅允许重庆嘉威生产“山城”品牌啤酒,且生产的全部啤酒均应交由重庆啤酒包销,并约定了最低包销数量及包销价格。

“山城啤酒”曾是是重啤集团最重要的利润来源之一。据重庆啤酒官网的信息显示,早在2004年“山城啤酒”就被评为“中国驰名商标”,2005年又获“中国名牌”殊荣,2006年 “山城啤酒”品牌价值就已超过60亿元人民币,是我国啤酒行业最具市场竞争力的品牌之一。“山城啤酒,知心朋友”这句重庆市民家喻户晓的广告语,见证了山城啤酒在重庆市场的荣耀,其鼎盛时期在重庆地区市场占有率高达90%左右。

但事情出现了变化,2010年4月嘉士伯以23.85亿元认购了12.25%股权成为重庆啤酒第一大股东,重庆啤酒变成了一家外资企业,双方的合作自此出现了微妙的变化。据重庆嘉威表示,自2011年起,重庆啤酒与本案其他被告采取委托加工、授权生产、外购酒在重庆区域销售、品牌调整及推广等多种关联交易行为,挤占“山城”啤酒的市场份额,损害原告的利益,以至于“山城啤酒”这个曾占据重庆啤酒市场90%以上的份额的品牌濒临消失。

当锐眼哥看到重庆啤酒股权一步步落入外资企业之手的时候,总是感到心有不甘,为什么中国自己的啤酒厂就这样一个个的成为了外资企业?而看到嘉士伯入主重啤后,置20年合作情谊不顾,挤占“山城”啤酒的市场份额的所作所为,更是让人愤慨。

2015年至2016年间,受制于人的重庆嘉威忍气吞声地与重庆啤酒陆续签订了《产品包销框架协议之补充协议》、《产品包销备忘录》等文件,有条件地同意不追究重庆啤酒此前的违约责任并作出让利。但2017年至今,重庆啤酒及其下属分公司、子公司继续与嘉士伯啤酒(广东)有限公司及嘉士伯(中国)啤酒工贸有限公司等扩大关联交易,不断损害原告利益。因此,忍无可忍的重庆嘉威诉讼要求被告赔偿约6.4亿元,在最新披露的诉讼进展中,重庆嘉威将诉讼请求金额变更为8.3亿元左右。

可见本次资产重组,并没有从根本上解决重庆啤酒内部子公司、关联公司同业竞争的问题,甚至还激化了与合作伙伴之间的矛盾。

总结

近年来,中国的整体啤酒市场每况愈下,重庆啤酒和嘉士伯通过兼并重组和进军高端化赛道取得了一些成绩,但是近年来各大啤酒企业都在努力尝试在高端化赛道中分到一杯羹,重庆啤酒面临着华润、青啤等的强势狙击,形势不容乐观。

而资产重组并没有从根本上解决重庆啤酒内部同业竞争的问题,如何处理子公司、关联公司的关系依然是重庆啤酒和嘉士伯面临的难题。另一方面,仔细梳理公司的财务报表会发现,公司优异的业绩更多的源于财务技巧的处理,营业收入和净利润并没有出现与股价相匹配的增长,未来公司的股价面临巨大的压力。

推荐阅读:辽宁热播

(正文已结束)

免责声明及提醒:此文内容为本网所转载企业宣传资讯,该相关信息仅为宣传及传递更多信息之目的,不代表本网站观点,文章真实性请浏览者慎重核实!任何投资加盟均有风险,提醒广大民众投资需谨慎!